За последний год правила получения налогового вычета немного изменились. Отпала необходимость заполнять многочисленные документы. Еще и в налоговую можно не ходить, что в условиях пандемии, когда лишний раз из дома и вылазить не хочется, особенно удобно. Правда, воспользоваться возможностью отправить заявление в два клика не всегда получится.

- За что можно вернуть деньги?

- Как получить вычет онлайн?

- Какие документы нужны?

- А если я не могу (не хочу) получить вычет дистанционно?

- Когда придут деньги?

- Сколько денег можно вернуть?

- Можно получить вычет не за себя?

- Что еще мне надо знать о налоговых вычетах?

За что можно вернуть деньги?

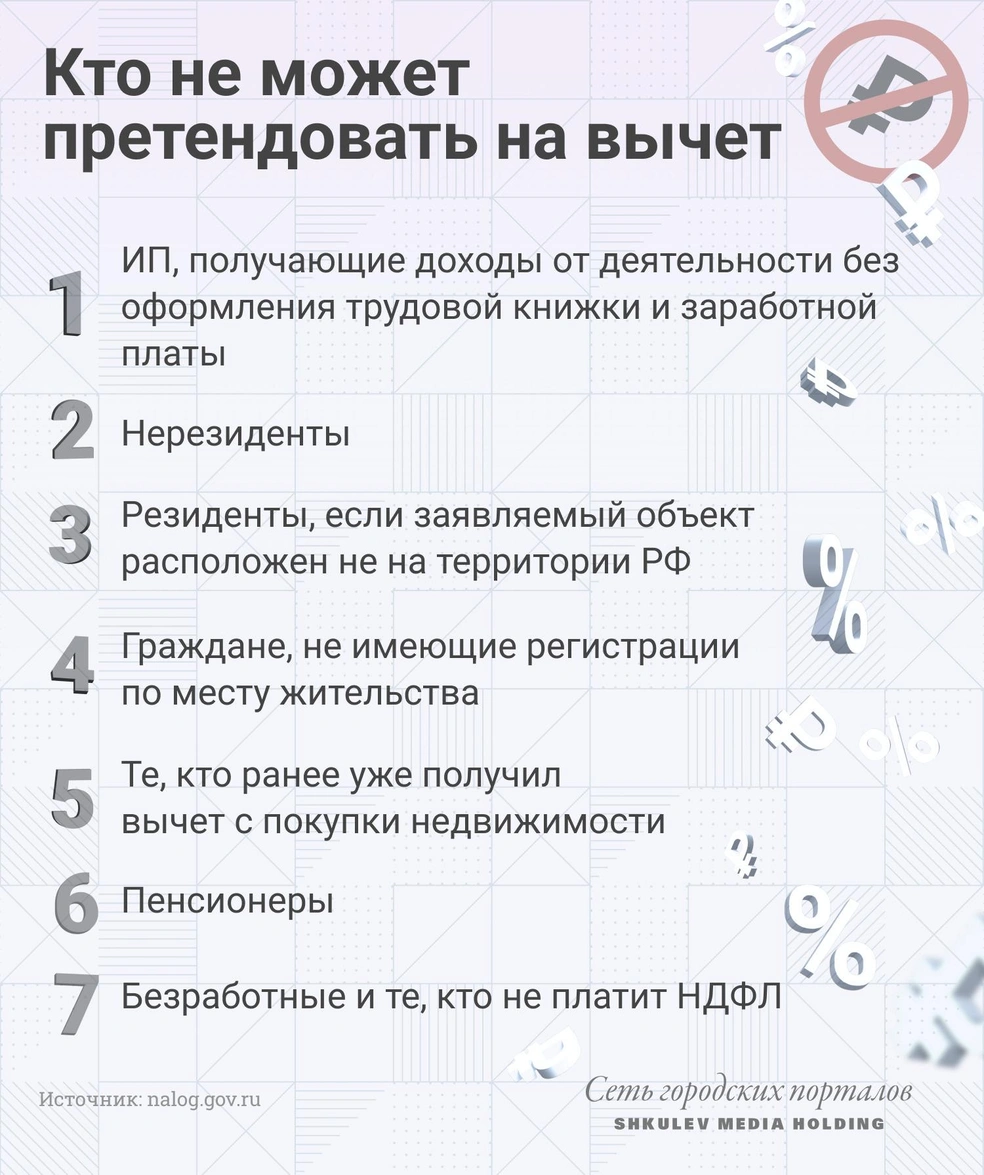

Вычеты традиционно делятся на два типа: имущественные (за покупку жилья) и социальные (оплата медицинских услуг, медикаментов, обучения, благотворительности и страхования жизни). Получать имущественный вычет можно только один раз, зато социальные можно оформлять хоть каждый год (или раз в три года: в 2022 году — за 2019–2021 годы).

Как получить вычет онлайн?

Для этого вам нужен личный кабинет налогоплательщика на сайте ФНС. В нем заполняете заявление, прикладываете документы, подтверждающие право вычета, и ваши банковские реквизиты.

Часть документов система соберет сама — например, справку о доходах, которую работодатель должен загрузить для ФНС самостоятельно. Или данные об ипотеке, если банк, в котором вы ее взяли, присоединился к программе информационного обмена с налоговой. В этом случае у налогоплательщика в личном кабинете будет уже предзаполненное заявление на вычет — останется только указать данные счета, куда перечислить деньги.

Какие документы нужны?

Зависит от того, какой вычет вы оформляете.

За платные медицинские услуги:

договор на оказание медицинских услуг;

справка об оплате услуг;

чеки;

копия лицензии медицинской организации.

За лекарства:

оригинал рецепта — он должен быть выписан по соответствующей форме, подписан врачом и заверен его печатью и печатью медицинской организации;

чеки или иные документы, подтверждающие оплату.

За обучение:

договор с образовательным учреждением;

справка, подтверждающая очную форму обучения (если вычет получают родители за ребенка);

документы, подтверждающие оплату;

копию лицензии учреждения.

За покупку недвижимости:

выписка из ЕГРН или свидетельство о праве собственности на квартиру;

чеки, квитанции и другие документы, подтверждающие оплату;

справка об уплаченных процентах (если вычет на проценты по ипотеке).

Плюсом к этому понадобится копия паспорта получателя вычета. Если оформляете вычет за супруга, ребенка или родителя, нужны документы, подтверждающие родство (свидетельство о браке, свидетельство о рождении).

Если подаете на вычет онлайн, документы нужно отсканировать и загрузить в личный кабинет.

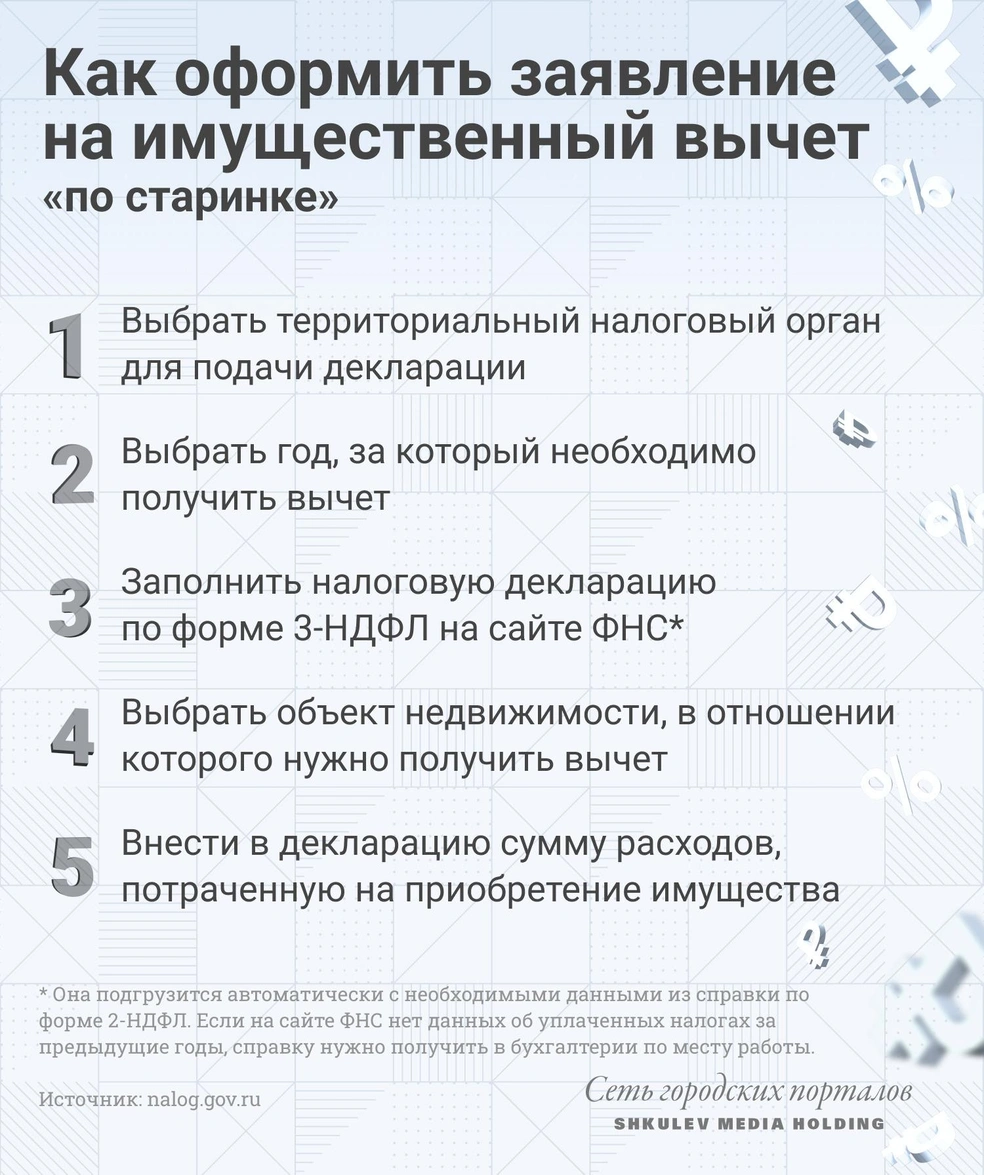

А если я не могу (не хочу) получить вычет дистанционно?

Дистанционное получение налогового вычета не отменяет старых правил. Вы так же можете собирать документы и нести их в налоговую. Такая процедура подойдет тем, кто просто привык всё делать по старинке.

Кроме того, если вы подаете на вычет через личный кабинет, налоговая вправе попросить вас донести документы в инспекцию.

Когда придут деньги?

Нескоро. Во-первых, у работодателя есть время до конца февраля, чтобы предоставить сведения о доходах за 2021 год и отчитаться о зарплатах своих сотрудников. Можете пока собирать документы.

После того как подадите заявление на вычет, налоговая должна его зарегистрировать. С момента регистрации у инспекторов есть три месяца на камеральную проверку и еще месяц на возврат средств.

Сколько денег можно вернуть?

Если у вас официальный доход и вы исправно платите НДФЛ, можете рассчитывать на возврат 13%. Но есть лимиты: в имущественном вычете (за покупку жилья или земли) — 2 миллиона рублей, с которых можно получить 260 тысяч рублей. Если недвижимость приобретена в браке, оба супруга могут воспользоваться вычетом в 2 миллиона — тогда каждый получит по 260 тысяч рублей. При покупке квартиры в новостройке допускается включение в вычет денег, которые пошли на отделку.

Если жилье куплено в ипотеку, можно вернуть те же 13% с процентов, уплаченных банку. Лимит вычета — 3 миллиона рублей. Таким образом, максимальная сумма, которую у вас получится вернуть, составляет 390 тысяч рублей. Но пользуйтесь вычетом с умом: воспользоваться имущественным вычетом можно только один раз.

Социальный вычет можно получать хоть каждый год. Здесь лимит — 120 тысяч рублей. Если потрачено больше, максимум вы получите 15,6 тысячи рублей.

Можно получить вычет не за себя?

Да, вычеты можно получать за близких родственников — супругов, детей, родителей.

Если кто-то из супругов раньше уже исчерпал свое право на имущественный вычет, его получит другой супруг. Даже если он не оплачивает ипотеку. Ведь и имущество, и долги за него у них общие. Здесь главное — приложить к декларации свидетельство о браке и заявить два вида вычетов: часть расходов на квартиру и уплаченные проценты. В случае с покупкой квартиры без ипотеки — та же ситуация, только, понятное дело, без вычета по ипотечным процентам.

Если один из супругов не работает (и, соответственно, не может получить льготу от государства), то получить деньги за его лечение может другой. Воспользоваться правом получения вычета может как муж, так и жена. Из бумаг в этом случае необходимо представить свидетельство о браке и справку, подтверждающую, что у второго супруга нет официальной работы.

Еще один момент — пенсия, которая налогами не облагается, соответственно, неработающий пенсионер получить социальный налоговый вычет за лечение не может. Но лечение пенсионера могут оплатить его работающие дети. В этом случае вычет получат они. Чеки должны быть оформлены на имя трудоустроенного гражданина, но в них должно быть указано, кто проходил лечение. Кроме того, нужны документы, подтверждающие степень родства.

Родители детей старше 18 лет могут воспользоваться льготами для совершеннолетнего ребенка, учащегося на очной форме в высшем или среднем специальном учебном заведении. Заочники воспользоваться таким преимуществом не могут.

Вы также можете рассчитывать на налоговый вычет по расходам на обучение, если оплачивали очную учебу своих детей в возрасте до 24 лет, опекаемых до 18 лет, бывших опекаемых до 24 лет (после прекращения над ними опеки или попечительства), а также брата или сестры в возрасте до 24 лет (общие у вас оба родителя или только один, не имеет значения).

Чем еще могут быть полезны семейные узы, читайте в нашем материале — как получить налоговые вычеты за себя и супруга.

Что еще мне надо знать о налоговых вычетах?

С 2022 года в России действует еще один вид вычета — на занятия спортом. Он относится к социальным, то есть расходы на фитнес нужно приплюсовывать к тратам за обучение и на медицину.

Налоговый вычет будет применяться к суммам, потраченным с 1 января 2022 года. То есть сам вычет вы сможете получить в 2023 году, но чеки и договоры пора начинать собирать. Получить вычет можно будет не только на себя, но и на детей до 18 лет.

Правительство также утвердило услуги, за которые можно получить вычет. Среди них — физическая подготовка и физвоспитание, обеспечение участия в официальных спортивных мероприятиях, разработка тренировочных программ и планов занятия физкультурой.